お電話でのお問合せはこちら

TEL:079-262-9015

ブログ

2022.11.25

電子帳簿保存法改正について

電子帳簿保存法改正で事業者はどう対応すればいい?

2022年1月に電子帳簿保存法の改正が施行され、国税関係帳簿書類のデータ保存について見直されています。

国税関係帳簿や書類は紙での保存が原則でしたが、電子帳簿保存法によって電子データの保存が可能となりました。

これによって、保存にかかる事務的負担やコストを減らすことができるのです。

しかし、改正に当たって注意すべき点も出てきました。

今回は、電子帳簿保存法改正により、事業者がどのような対応をすればいいのかを解説していきます。

電子帳簿保存法の概要

電子帳簿保存法は、コンピュータ等で作成した国税関係帳簿書類の電子保存を可能とする法律です。

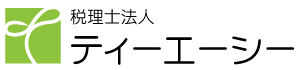

「電子帳簿保存」「スキャナ保存」「電子取引」の3つに区分され、対象となるのは「国税関係帳簿」「国税関係書類」「電子取引」の3種類です。

業務の中では、会計ソフトや販売管理ソフトで作成したものや、取引先と紙または電子データでやりとりしたものまであり、さまざまな取引記録が対象となります。

電子帳簿保存…自己が最初からPCで作成した帳簿書類を、一定の保存要件で電子データ保存すること <容認規程>(任意で行う)

スキャナ保存…自社や相手先が紙で発行・受領した書類をスキャナで電子化し、一定の保存要件で保存すること <容認規程>(任意で行う)

電子取引…自社や相手先がデータで発行・受領した取引情報を、一定の保存要件で電子データのまま保存すること <義務規程>(必ず要件を満たさなければならない)

2022年1月の改正で、主に次の点が変更されました。

・事前承認手続きの廃止

これまで電子帳簿保存やスキャナ保存を行う場合は、事前に税務署長の承認を得なければなりませんでした。

しかし、2022年1月以降に行う電子帳簿保存やスキャナ保存については、事前承認が不要となりました。

電子取引においては以前から申請不要でしたので、これにおいて全てのデータ保存が「事前申請が不要」となります。

・電子取引のデータ保存義務化

データで授受した国税関係書類は、これまで紙での保存が認められていましたが、2022年1月1日以降は全ての電子取引書類の出力保存が原則「不可」となります。

ただし、やむを得ない理由で電子取引の取引情報に係る電磁的記録の保存要件を満たせない場合は、対応できるまで2年間の猶予期間が設けられることになりました。

この猶予期間中は、従来通りの方法で処理することが認められています。

電子取引に係る取引情報の保存義務はデータで授受した全ての取引情報が対象となるので、EDI取引や請求書等のPDFをメールで送った場合、Web請求書発行システムを利用した場合等も当てはまります。

これまで関係が無いと思っていた事業者でも、このようなやり取りを行っていれば義務化の対象となるので、電帳法に適した保存方法に切り替える必要があります。

・タイムスタンプの要件緩和

スキャナ保存時に行う電子データは、これまで「3営業日以内にタイムスタンプ付与」が必要でしたが、今後は付与期間が最長約2か月になりました。

また、受領者がスキャンする前に行っていた自署も不要となりました。

電子取引においても、タイムスタンプの付与期間が最長約2か月に緩和されています。

・検索についての要件緩和

国税関係帳簿書類の電子データ保存、スキャナ保存について、これまでは多くの検索項目が必要でしたが、2022年1月1日以降は「日付」「取引金額」「取引先」の3項目に限定されています。

国税庁などに電子データのダウンロードを要求された際に随時対応できる場合は、この検索についての要件も不要となっています。

・適正事務処理要件の廃止

スキャナ保存に関して、内部統制(不正防止)の観点から必要だった「社内規程の整備」や「定期的な検査」などの適正事務処理要件が廃止されます。

その結果、定期検査に必要だった原本(紙書類)が不要となりました。

また、事務処理を2名以上で対応しなければならなかったものも、今後は1名での実施が認められるようになります。

・罰則規定の強化

スキャナ保存の事前承認が廃止される代わりに、税務処理上の不備があった場合はペナルティが重くなります。

例えば、隠ぺいや偽装などの悪用があった場合、申告漏れに生じる重加算税が10%加重されることに。

電子取引においても、スキャナ保存と同じ罰則が設けられています。

事業者はどう対応すればいいのか?

電子帳簿保存法の適用対象は、法人税や所得税の国税関係帳簿書類を保存しなければいけない事業者です。

法人や個人事業の規模は問われず、法人税を納める義務のある全ての法人と、所得税を納める個人事業者が対象となります。

これらの対象者は、電子取引のデータ保存義務もありますので、要件に沿った電子保存に対応していかなければなりません。

国税関係帳簿書類や電子取引データが、税法上の帳簿・書類として認められるには、規程の要件に沿って保存する必要があります。

そのため、今回の改正で義務化された電子取引データに関しては、特に保存運用に気を付けなければなりません。

電帳法に適正に対応するためには、現在使用しているシステムが法要件を満たしているかどうかを確認しましょう。

・電子帳簿等保存

PCで作成した帳簿・書類の電子保存は、ハードディスクやDVD、クラウドサービスなどにデータを保存します。

優良帳簿で電子保存する場合は、検索要件を満たすシステムを準備する必要があります。

・スキャナ保存

スキャナ保存は、解像度や色の階調等の要件が細かく定められているので、それらを満たせる機器でスキャンしなければなりません。

要件を満たせば、スマートフォンやデジカメ等を利用することも可能です。

スキャンしたデータは、一定期間内にタイムスタンプの付与が必要となります。

・電子取引データの保存

電子取引のデータ保存は、定められた改ざん防止措置のいずれかを実施しなければなりません。

*タイムスタンプの付与や、タイムスタンプの付与されたデータの受け取り

*訂正削除ができない、または訂正削除の記録が残るシステムを利用

*訂正削除防止のための事務処理規程を備え付ける

このいずれかを実施するよう求められています。

電子帳簿保存法の要件を満たしているシステムやサービスは、「JIIMA認証※」を取得しているものがあります。

このようなシステムを利用すれば、今回のような要件変更にも対応することができます。

※公益社団法人日本文書情報マネジメント協会が発行する認証で、電子帳簿、スキャナ保存、電子取引に法的要件を満たしているかを認定している

電子帳簿保存法に対応すれば、ペーパーレス化や電子化の促進、内部統制の強化ができるというメリットがあります。

上記の注意点、対応方法を参考に、オフィス業務をより効率化できるように進めていきましょう。

お問い合わせ先

税理士法人ティーエーシー

〒670-0056 兵庫県姫路市東今宿3丁目2番36号

TEL:079-262-9015 / FAX:079-262-9017

2022.07.28

インボイス制度とは?

インボイス制度とは?制度概要と今後の影響や対応を解説

令和5年(2023年)10月1日から導入予定のインボイス制度。正式名称は「適格請求書等保存方式」といい、請求書や納品書の交付、保存に関する制度になります。

今回はそのインボイス制度について、どういった制度なのか、また導入されることによりどのような影響があるのかを解説していきます。

インボイス制度の概要

・導入時期…令和5年(2023年)10月1日

・導入によって変わること…課税事業者は適格請求書(インボイス)の発行が義務付けられる。消費税の申告において一般課税方式を採用する場合、仕入税額控除を受けるためには、適格請求書の交付を受けなければならない。

・影響を受ける方…課税事業者及び課税事業者と取引のある免税事業者

インボイス制度は、取引における消費税額と消費税率を把握して正確な消費税の計算をするために導入される制度です。

現行制度では、免税事業者からの仕入等であっても、消費税の計算上は仕入税額控除をすることが認められ、正確な消費税の計算がされているとはいえない制度となっており、問題が指摘されていました。

そこで、正しい消費税の納税額を算出し、仕入税額控除を受けるために、適格請求書発行事業者から受領した適格請求書の保存を仕入税額控除の要件とすることとしたのがこの制度になります。

適格請求書とは?

インボイス制度で必要となる「適格請求書」には、以下の項目が記載されている必要があります。

①適格請求書発行事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率対象品目である旨を記載)

④税抜価格又は税込価格を税率ごとに区分して合計した金額及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

従来の請求書等に加えて必要となるのは、赤字の3点になります。これらを記載することで、インボイス登録事業者が特定でき、仕入税額控除を受けるための要件を満たすインボイスとなります。

この適格請求書を発行するためには、「適格請求書発行事業者」として登録しなければいけません(以下インボイス登録という)。

登録申請書を提出して適格請求書発行事業者として登録されると登録番号が発行されます。

申請書の受付は令和3年10月1日からすでに始まっており、インボイス制度が導入される令和5年10月1日から登録したい場合は、原則として令和5年3月31日までに受付をしてください。

申請先は、書面申請をする場合、納税地を管轄する「インボイス登録センター」へ郵送してください。登録用紙は国税庁のウェブサイトからダウンロードができます。

またe-Taxによる申請手続きも可能です。

インボイス制度開始後はどのような影響がある?

インボイス制度によってどのような影響があるのか、課税事業者の場合と免税事業者の場合それぞれで見ていきましょう。

◆課税事業者の場合

自身の消費税の計算において、一般課税方式を採用している場合は、適格請求書の保存が無ければ、その仕入等について仕入税額控除を受けることが出来なくなります。また、取引先が課税事業者で一般課税方式を採用している場合、適格請求書を発行しなければ、取引先の消費税の計算において仕入税額控除を受けることが出来なくなるため、インボイス登録をしない場合は取引に影響を及ぼすことが考えられます。

そしてインボイス登録をする場合、必要事項を記載した適格請求書を発行するために、システムを整えておく必要があります。

インボイス制度に対応したレジや、受発注システム、請求書管理システムの導入を確認しましょう。

◆免税事業者の場合

インボイス制度の影響を一番多く受けるのは、この免税事業者ではないでしょうか。

適格請求書を発行するためには、インボイス登録が必要となりますが、インボイス登録が出来るのは課税事業者である必要があるため、免税事業者であると、適格請求書発行事業者登録ができず、適格請求書を発行することができません。

しかし、現在課税事業者と取引をしている場合、適格請求書の発行を求められる可能性が高いのです。

適格請求書が交付されないと、一般課税方式を採用している課税事業者はその仕入等の取引で支払った金額について、消費税の計算で仕入税額控除を受けられなくなってしまいます。

つまり課税事業者は損をしてしまうため、そうならないよう免税事業者との取引を辞める可能性もあります。

課税事業者との取引を続けるのであれば、課税事業者となりインボイス登録をする必要があります。

しかしそうすると、今まで免除されていた消費税を納税することになり、免税事業者であった時よりも負担が大きくなってしまいます。

ただし取引のある課税事業者が、仕入税額控除が受けられなくても免税事業者との取引を続けるか、適格請求書発行事業者との取引にシフトするかは免税事業者からすると分かりません。また、インボイス制度開始から6年間については、経過措置により仕入税額の相当額の一定割合が控除可能とされているため、直ちに取引の継続を取りやめるという事にはならないかもしれません。

そこが、課税事業者となってインボイス登録をすべきか判断に迷うところなのです。

納税義務がある課税事業者になっても、課税事業者との取引を続けたいかどうかが一つの判断基準になりそうです。取引相手として一般消費者が主である場合は、インボイス登録をせずに免税事業者のままでいる方がいいでしょう。

インボイス制度開始後の経過措置について

適格請求書を発行できない免税事業者との取引で発生した消費税については、原則として仕入税額控除が受けられません。

ただし経過措置として、インボイス制度開始から6年間は、適格請求書の要件を満たさない請求書等であっても一定割合の仕入税額控除を受けることができます。

2023年10月1日から2026年9月30日まで…仕入税額相当額の80%が控除可能

2026年10月1日から2029年9月30日まで…仕入税額相当額の50%が控除可能

このように、2023年10月以降段階的に控除できる額が少なくなっていきます。

免税事業者としては、80%の仕入税額控除となる最初の3年間を特に有効に使って、取引先の動向を見たり協議を行ったりするのがいいかと思います。

まとめ

2023年10月1日から導入されるインボイス制度は、課税事業者、免税事業者共に影響を受ける方がいます。

企業はもちろんのこと、個人事業主も対応が必要となってくるので、事前にインボイス制度のことを理解し、制度のスタートに向けてしっかりと準備をしていきましょう。

税金に関して何かお悩み事があれば、税理士などの専門家へご相談ください。

姫路市の税理士法人ティーエーシーでも相談を受け付けておりますので、ぜひお気軽にご用命ください。

お問い合わせ先

〒670-0056 兵庫県姫路市東今宿3丁目2番36号

TEL:079-262-9015 / FAX:079-262-9017

2022.06.24

相続税と贈与税の一体化はどうなる?

相続税と贈与税の一体化はどうなる?今後の動向を予測解説

2020年(令和2年)12月発表の「令和3年度税制改正大綱」で、近い将来に相続税と贈与税が一体化する可能性があることが分かりました。

このことから、早ければ2021年(令和3年)の「令和4年度税制改正大綱」で具体的な改正案が発表されるのではと思われていました。

しかし、「令和4年度税制改正大綱」では具体的な改正案はなく、前年とほぼ同じ内容が記載されたのです。

ただ、これはこの内容を引き続き検討するということになり、近い将来相続税と贈与税が一体化されるという可能性が高いことを意味します。

相続税と贈与税の一体化とは、簡単に言うと「相続と贈与のどちらで財産を渡しても、課税額が同じになる」ということです。

今回は、現行の相続税と贈与税の仕組みから、今後一体化に向けてどのように変わる可能性があるのかを解説していきます。

現行の相続税と贈与税について

相続税とは、相続財産がある一定額を超えた場合に課せられる税金です。その遺産額が多いほど、税率は高くなります。

そこで、生きているうちに財産を渡す「生前贈与」をすると、相続財産が減って相続税も少なくなります。

贈与税には「暦年課税制度」と「相続時精算課税制度」があります。

暦年課税制度…毎年1月1日から12月31日までの贈与額の合計が、110万円まで非課税となる制度

財産合計額から、基礎控除の110万円を差し引いた額に、贈与税の税率をかけて計算する

相続時精算課税制度…原則として60歳以上の父母または祖父母から、18歳以上の子または孫に対し、財産を贈与した場合において選択できる制度

累計の贈与額が2500万円までの財産を何度でも非課税で贈与できる代わりに、遺産相続時はその非課税で贈与された財産を含めて相続税を計算する

現行はこのような制度なので、贈与税がかからない範囲で分割して贈与し、相続税を抑えることができるのです。

しかし、相続税と贈与税は資産が一部の富裕層に偏らないよう、再分配する役割を担っています。

そこで、相続税と贈与税が本来の役割として適切に機能するため、税制の一体化が検討されているのです。

相続税と贈与税の一体化に向けてどう変わるのか

では一体、相続税と贈与税はどのように変わるのでしょうか。

今後の動向を予測すると、次のようになる可能性があります。

・相続税の3年内加算ルールの延長

・暦年課税制度を撤廃し、相続時精算課税制度へ一本化

・孫やひ孫への贈与も相続税の課税対象となる

相続税は、相続開始前の3年間に贈与された財産も相続財産に加えて計算されます。

日本は3年ですが、諸外国においては日本よりも加算対象となる期間が長く設定されています。

例えばイギリスなら7年、ドイツなら10年、フランスなら15年もの期間が対象です。

さらにアメリカは、一生涯にわたって贈与された財産と、相続財産の合計額が一定金額を超える時に課税するということになっています。

つまり相続税と贈与税が完全に一体化しているのです。

この諸外国の例を参考にしつつ、相続税と贈与税のあり方を見直すという考えであることから、日本でも贈与の対象期間が延長される、もしくは一生涯さかのぼる方式になる可能性があるといえます。

一生涯さかのぼるということは、現行の相続時精算課税制度と同じですよね。つまり、暦年課税制度を廃止し、相続時精算課税制度にゆくゆくは一本化されるかもしれません。

また、現行では相続税の3年内加算ルールの対象は、基本的に相続などによって財産を受け取った相続人になります。

孫やひ孫などの遺産相続をしなかった人は、この3年内加算ルールは適用されません。

現行のままでは、孫やひ孫へ贈与をすることで節税できてしまうので、今後は孫やひ孫への贈与も3年内加算ルールの適用対象となり、相続税の課税対象になる可能性があります。

令和4年度税制改正大綱では、相続税と贈与税の一体化について引き続き本格的に検討されることが明記されました。

早ければ、2022年12月の令和5年度の税制改正大綱で、改正内容が発表されるかもしれません。

しかし、国民の反感を招くことも考えられるので、いきなり相続税と贈与税が一体化することはないでしょう。

「暦年課税制度の相続税開始前3年以内加算ルールを延長する」もしくは「暦年課税制度を撤廃して相続時精算課税制度に統一する」というどちらかになりそうです。

相続税対策での生前贈与ができなくなる前に、生前贈与をご検討中の方は早めに税理士へ相談することをおすすめします。

姫路市の税理士法人ティーエーシーでは、相続税や贈与税以外にも、税金に関するお悩みやご相談をお受けしております。

お困りの際は、ぜひお気軽にご相談ください。

お問い合わせ先

2022.06.03

相続税と贈与税の違いは何?

相続税と贈与税の違いは何?それぞれの基本をやさしく解説

相続税と贈与税は、どちらも金銭や財産を引き継ぐ時にかかる税金という意味では似ています。

しかし、相続税と贈与税では税率の違いだけではなく、それぞれで特例や控除があるため、単純に比較することは難しくなります。

財産を譲る人が亡くなってから相続するのか、生前贈与を行う方がいいのか、詳しい違いが分からないと迷ってしまいますよね。

そこで、今回はそれぞれの概要について解説していきます。

相続税と贈与税の違いについて、基本的なところから理解を深めてみましょう。

相続税とは

亡くなられた方(被相続人)の預貯金や不動産などの財産を、その財産を引き継ぐ方(相続人)が受け取ることを相続と言います。

そして、その引き継いだ財産の総額が、「基礎控除」という一定の金額を超えた場合に課せられる税金が相続税になります。

つまり、相続をしたからといって、必ず相続税を納めなければいけないということではありません。

相続税の基礎控除額=3,000万円+(法定相続人の数×600万円)

例)夫が亡くなり、相続人が妻と子ども2人の計3人の場合

3,000万円+(3人×600万円)=4,800万円

このように、基礎控除額は4,800万円ということが分かります。

亡くなった夫の相続財産が、基礎控除額の4,800万円を下回っていれば、相続税の申告や納税は不要になります。

この基礎控除額を超えた相続財産に対しては、相続税がかかります。

例えば相続人が3人の場合、相続財産が8,000万円であれば、基礎控除額の4,800万円を引いた3,200万円に対して相続税がかかるのです。

◆相続税の税率

|

法定相続分に応ずる取得金額 |

税率 |

控除額 |

|

1000万円以下 |

10% |

― |

|

3000万円以下 |

15% |

50万円 |

|

5000万円以下 |

20% |

200万円 |

|

1億円以下 |

30% |

700万円 |

|

2億円以下 |

40% |

1700万円 |

|

3億円以下 |

45% |

2700万円 |

|

6億円以下 |

50% |

4200万円 |

|

6億円超 |

55% |

7200万円 |

「法定相続分に応ずる取得金額」とは、正味の遺産総額(プラスの財産からマイナスの財産を引いたもの)から基礎控除額を引いた残額になります。

ただし、相続財産の評価については、土地や非上場株式の評価など、専門的な知識や経験が必要となる場合があり、相続税額の計算も単純に税率をかければいいだけではなく、複雑な計算が必要となってきます。そのため、個人で計算しようと思っても、正確な相続税額を出すのは難しい場合があるので、その際は税理士や税務署に相談してみてください。

◆相続税は誰がどのように払う?

相続税は、遺産を相続した人全員が、相続分に応じた税額をそれぞれで支払うことになります。

また、その支払いは遺産からではなく、相続人それぞれの財産から支払います。

しかし、相続税の納付期限までに相続手続きが済んでいれば、相続した財産から支払うことも可能です。

◆相続税の申告期限、納付期限

相続税は、「被相続人が死亡したことを知った日の翌日から10か月以内」に申告、納付しなければなりません。

なお、申告する窓口は、被相続人の住所地を管轄する税務署となります。被相続人と離れて暮らしていた場合は、自宅近くの税務署では手続きができないので、期限までに余裕を持って進めてくださいね。

贈与税とは

贈与税とは、個人が個人から無償又は著しく低い価額で財産を譲り受けたときにかかる税金です。

※個人が会社などの法人から無償で財産をもらった場合は、贈与税ではなく所得税がかかります。

※逆に、法人が個人から無償で財産を貰った場合は、法人税がかかります。

贈与税の課税方式には、「暦年課税制度」と、「相続時精算課税制度」があります。

どちらも贈与税の計算期間は、毎年1月1日から12月31日までの贈与が対象となります。

暦年課税制度の場合、年間110万円の贈与まで非課税となります。

財産合計額から、基礎控除の110万円を差し引いた額に、贈与税の税率をかけて計算します。

受け取った合計額が基礎控除である110万円以下の場合は、贈与税はかかりません。110万円を超えた場合は、申告が必要となります。

相続時精算課税制度とは、原則として60歳以上の父母または祖父母から、20歳※以上の子または孫に対し、財産を贈与した場合において選択できる贈与税の制度です。

相続時精算課税制度を選択した場合、その贈与税の額は、贈与財産の価額の合計額から、複数年にわたり利用できる特別控除額(限度額:2,500万円。ただし、前年以前において、既にこの特別控除額を控除している場合は、残額が限度額となります。)を控除した後の金額に、一律20%の税率を乗じて算出します。つまり、累計の贈与額が2500万円まで贈与税は非課税となります。

ただし、相続時精算課税を選択した者に係る相続税額は、相続時精算課税に係る贈与者が亡くなった時に、それまでに贈与を受けた相続時精算課税の適用を受ける贈与財産の価額と相続や遺贈により取得した財産の価額とを合計した金額を基に計算した相続税額から、既に納めた相続時精算課税に係る贈与税相当額を控除して算出します。

その際、相続税額から控除しきれない相続時精算課税に係る贈与税相当額については、相続税の申告をすることにより還付を受けることができます。

なお、相続財産と合算する贈与財産の価額は、贈与時の価額とされています。

◆贈与税の税率

贈与税の税率には「特例税率」と「一般税率」があります。

特例税率…祖父母や父母などの直系尊属から、18歳以上の子、孫などへ贈与する場合の税率

|

基礎控除後の課税価格 |

特例税率 |

控除額 |

|

200万円以下 |

10% |

― |

|

400万円以下 |

15% |

10万円 |

|

600万円以下 |

20% |

30万円 |

|

1000万円以下 |

30% |

90万円 |

|

1500万円以下 |

40% |

190万円 |

|

3000万円以下 |

45% |

265万円 |

|

4500万円以下 |

50% |

415万円 |

|

4500万円超 |

55% |

640万円 |

一般税率…夫婦間、兄弟間、親子間(子が18歳未満)の贈与で、特例税率に該当しない場合の税率

|

基礎控除後の課税価格 |

一般税率 |

控除額 |

|

200万円以下 |

10% |

― |

|

300万円以下 |

15% |

10万円 |

|

400万円以下 |

20% |

25万円 |

|

600万円以下 |

30% |

65万円 |

|

1000万円以下 |

40% |

125万円 |

|

1500万円以下 |

45% |

175万円 |

|

3000万円以下 |

50% |

250万円 |

|

3000万円超 |

55% |

400万円 |

暦年課税制度の贈与税は、次のような計算式になります。

贈与税額=(一年間に貰った財産の総額-110万円)×贈与税率-控除額

このように、贈与税率は貰う人の立場や年齢によって変わってきます。

◆贈与税は誰がどのように払う?

贈与税は「財産を貰った人」が支払うことになります。「あげた人」ではありません。

そして、贈与税は貰った個人に課税されます。

◆贈与税の申告期限、納付期限

贈与税が生じる場合は、贈与があった年の翌年3月15日までに申告と納税をする必要があります。

相続税と贈与税は結局どちらが得なのか?

ここまで相続税と贈与税の違いを説明してきましたが、詳しい特例や控除を考えるともっと複雑になってきます。

相続税は、過度な税負担によって相続人のその後の生活を圧迫しないよう、税率についても低く抑えられ、特有の控除などもあります。

しかし、生前贈与を長期間少しずつ行うなどの方法を取れば、最終的には相続税よりも低い税率になる場合もあります。

それぞれの財産状況や家族構成によっても違ってくるので、相続税と贈与税のどちらか一方を選ぶのではなく、総合的に判断をするのがいいでしょう。

財産の把握や正しい課税額は一個人での判断が難しくなるので、専門家である税理士へご相談されるのをおすすめします。

姫路市の税理士法人ティーエーシーでは、相続や贈与のご相談をお受けしておりますので、お悩みの際はぜひご用命ください。

お問合わせ先

税理士法人ティーエーシー

〒670-0056 兵庫県姫路市東今宿3丁目2番36号

TEL:079-262-9015 / FAX:079-262-9017

2022.05.24

事業復活支援金の申請期限延長について

事業復活支援金の申請期限が延長されました!

事業復活支援金の申請期限・事前確認の実施期限の延長

◇アカウント発行期限

2022年5月31日(火)24:00

◇延長後の事前確認の実施期限

2022年6月14日(火)24:00

◇延長後の申請期限

2022年6月17日(金)24:00

【申請期限延長に関するリーフレット】

URL: https://jigyou-fukkatsu.go.jp/assets/files/f_extension_leaflet.pdf

お問合せ先

税理士法人ティーエーシー

〒670-0056 兵庫県姫路市東今宿3丁目2番36号

TEL:079-262-9015 / FAX:079-262-9017

- 1 / 2

- »

カレンダー

| «7月» | ||||||

|---|---|---|---|---|---|---|

| 日 | 月 | 火 | 水 | 木 | 金 | 土 |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| 14 | 15 | 16 | 17 | 18 | 19 | 20 |

| 21 | 22 | 23 | 24 | 25 | 26 | 27 |

| 28 | 29 | 30 | 31 | |||